FXで失敗する人に共通する5つの事例とその回避策【初心者必見】

FXは「少ない資金でも大きな取引ができる」「円高でも円安でも、利益を上げるチャンスがある」「24時間取引ができ、中長期的な投資もできる」などが人気の理由です。

しかし、FXで失敗した方の口コミも目立ち、「大損して借金地獄になった」「数千万円が数日でなくなり破産した」など…これから始めようと考えていたのに、怖くなってしまう情報も少なくありません。

この記事は「FXで失敗する人」の共通点やパターンについて紹介し、FXをこれから始めたいと思っている方が失敗しないためのヒントをまとめました。

FXは「損小利大」がコツ!最初は少額で経験と知識を貯める

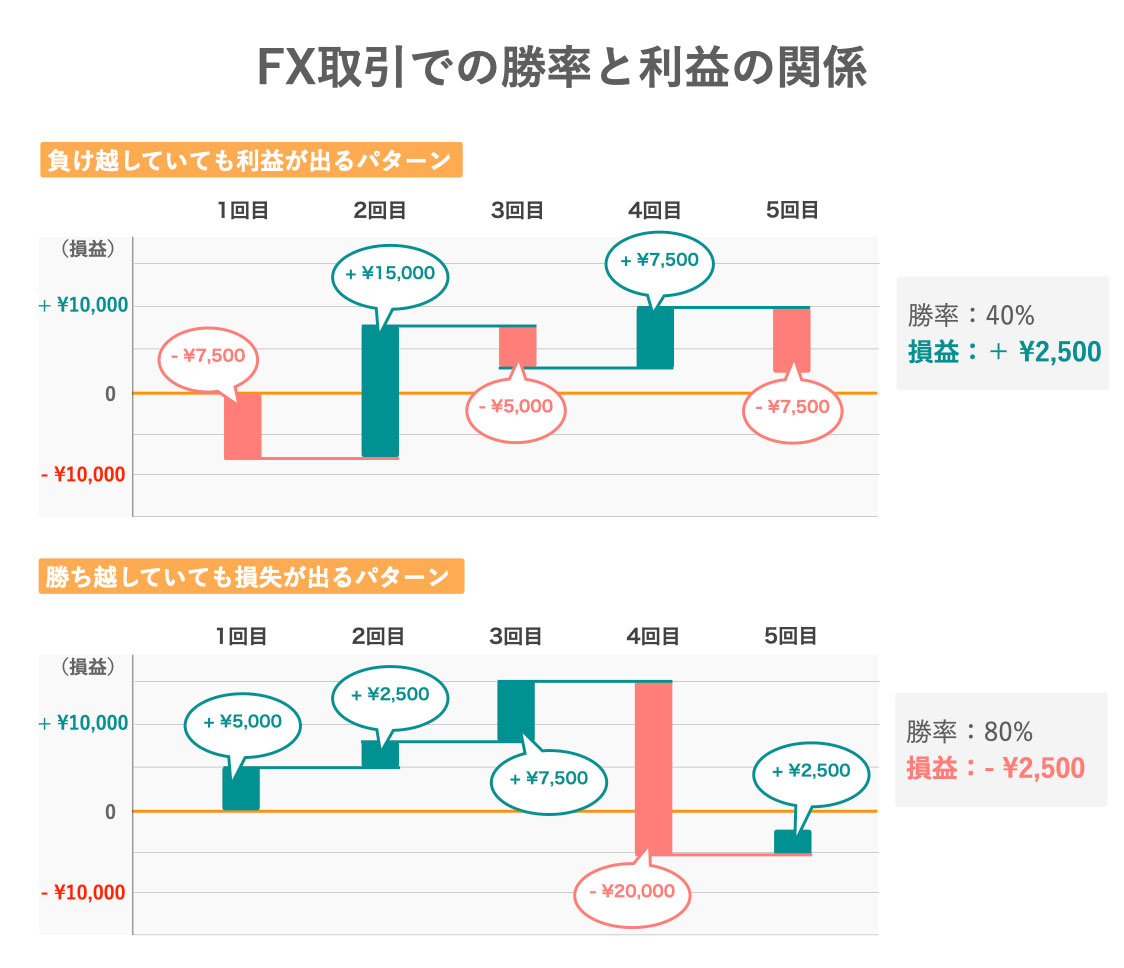

投資の世界でよく使われている「損小利大」という言葉をご存じでしょうか?

「損失は小さく抑え利益は大きく伸ばすことでトータルの利益を大きくする」という意味です。

まず避けるべきなのは、取引の勝率に注目することです。たとえば、仮に3回のトレードの中で2回損失しても、1回の利益が2回の損失の額を上回れば、失敗ではありません。

冒頭で紹介した「大損して借金地獄になった」というケースは、FXが投機(≒ギャンブル)になってしまい、「もう少し続ければ取り返せる」と損切りができない例です。このような失敗は知識・ノウハウなどスキルではなく、マインドセットに問題があります。

勝つことだけに固執せず、「負けは必ずある」ということを理解し、損小利大の姿勢で臨むことが大切です。

自分の損切りルールが定まるまでは少額で投資を行い、取引に慣れることをおすすめします。

日興FXでは100通貨単位で取引できるため、数百円で始められます。

日興FXについては、以下の記事で紹介しておりますので、是非参考にしてみてください。

こうしたことを踏まえたうえで、FX初心者がやってしまいがちな「5つの失敗例」とその対策について見ていきましょう。

よくある失敗例その1「損切りができない」

「損切り」とは損失を抱えている状態で、保有している通貨を決済することです。

多くの方にとって、損切りができない理由は「損切りをせずにいたらレートが元に戻って救われた」「損切りをした直後にレートが予想した方向に動いて後悔した」という経験によるものです。

また、為替相場はある一定の幅の中で上下する性質があるので、そもそも損切りは必要ない、と思われる方もいるかもしれません。たしかにこの考え方は一理あり、為替は株や仮想通貨とは違い、ドル円のレートがずっと上昇し続けたり、逆に0近くまで下がったりすることは基本的にはありません。

もしも、上がりすぎたり下がりすぎたりした場合には、各国の政府や中央銀行が何らかの介入をします。なので、為替の上下はある一定のレンジ内におさまる傾向があります。

しかし、損切りをしなくていい戦略とは、長期的に通貨を保有する場合(運用)に限ります。

損切り対策① 損切りルールを作り死守する

損切のルールは以下の2つです。

- 事前に自分が許容できる最大損失額を決めておく

- 相場が自分の予想と逆行した

勝ちと負けを繰り返しながら口座のお金を増やすのがFXです。

「損切り=負け方」が、うまくなることが大切です。

損切り対策② 逆指値注文

注文には、「指値注文」と「逆指値注文」があります。

指値注文とは価格が高くなったら「売る」、低くなったら「買う」という予約注文です。

反対に逆指値注文は、価格が高くなったら「買う」、低くなったら「売る」という予約注文です。

例えば、100円で買った通貨のレートが下がり、「99円になったら売る」という損切りルールを設定したとします。逆指値注文をしておけば、99円で自動的に売り決済をしてくれます。

「下げ相場でも損切りせずに上がるのを待ち続ける」というギャンブル的なやり方を強制的に終了することができます。

損切り対策③ OCO注文

OCO注文とは、例えば100円で買ったが101円になったら売りたい(利益確定)、99円になったら売りたい(損切り)という両方を設定することができます。

一見、101円で指値注文を入れ、99円で逆指値注文を入れている状態と同じに見えるかもしれませんが、OCO注文の場合は片方が実行された場合もう片方は自動的にキャンセルとなります。

つまり、101円になって売ったら、もう片方の「99円になったら売る」という注文は自動的にキャンセルになります。これにより101円の指値注文と99円で逆指値注文を両方実行してしまうことがなく、レートが荒れている状態でも利益と損失回避の両方に対して備えることができます。

損切り対策④ トレール注文

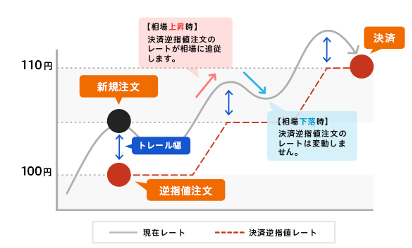

トレール注文とは逆指値注文の一つです。

通常の逆指値注文は、「レートが指定した金額まで下がったら売る」というように、金額自体を指定する注文です。一方のトレール注文も同様に、「レートが指定して金額まで下がったら売る」注文ですが、指定した価格がレートの変動に合わせて自動的に変化することが特徴です。

トレール注文では、注文後にレートが有利な方向に変動した場合、逆指値注文の価格もレートに追随し自動的に更新されます。これによって、逆指値注文で損切りをするだけでなく、レートが変動した分の利益確定もできます。

また、レートが不利な方向に変動した場合は、逆指値注文の価格は変わらず、注文価格に達した時点で約定します。

日興FXでは、8種類の注文方法を採用しています。

以下の記事では、注文方法について具体的に紹介しています。

是非参考にしてみてください。

よくある失敗その2「ポジポジ病」

次のよくある失敗は、チャートを見た瞬間に全てをチャンスに感じ、一日に何十回も取引をしてしまうパターンです。「ポジションを持たないと居ても立っても居られない」ということから「ポジポジ病」と呼ばれたりもします。

こうなると不必要な取引が増えてしまい、トータルでマイナスになりやすいです。取引が多ければスプレッドの分だけコスト増になります。

スプレッドとはFXの取引のコストです。

東京外国為替市場のニュースで「1ドル、115円57〜62銭」と言われているのを聞いたことがあるのではないでしょうか。

これは、1ドルを売る場合の値段が115円57銭で、買う場合が115円62銭であり、この差額がスプレッドとなります。つまり、レートが変動しなかったと仮定した場合、115円62銭で買い115円57銭で売るので、マイナス5銭となります。

お客さまにとってはコストとなりますので、スプレッドは狭い方がおすすめなのです。

日本国内業者の場合は低スプレッドで初心者向けとなっております。SMBC日興証券の外国為替証拠金取引(店頭)「日興FX」も魅力的なスプレッドを提供しております。

スプレッドについては、以下の記事で紹介しておりますので、是非参考にしてみてください。

スプレッド対策① スプレッドが開く理由を知る

一般的にスプレッドが狭い、つまり低コストのときは売買取引が活発になります(流動性が高いとき=スプレッドが狭い=コストが小さい)。

スプレッドが変動する理由には、「相場が急激に動いている」「経済指標発表があった」「世界的なニュースがあった」などがあります。

買い・売りのどちらか、もしくは両方が少なくなると、取引が少なくなるので、スプレッドは広くなります。(流動性が低い時=スプレッドが広い=コストが大きい)

スプレッド対策② 通貨ペアのスプレッド幅の違いを知る

通貨ペアによりスプレッド幅に違いがあるのは、スプレッドが狭い通貨ペアは流動性が高く、反対にスプレッドが広い通貨ペアは流動性が低いからです。

つまり、取引量の多い通貨ペアはスプレッドが狭く、取引量の少ない通貨ペアはスプレッドが広い傾向にあります。

また、取引をする時間帯でも変わり、流動性が低くなる時間帯では通常よりもスプレッドが高くなりやすいので覚えておいてください。

よくある失敗その3 ギャンブル的刺激のあるハイレバレッジ取引

レバレッジとは、預けた資金よりも大きな金額を取引できる仕組みです。

例えば、10万円を預けていた場合、レバレッジなしだと10万円の取引しかできませんが、レバレッジ25倍だと250万円の取引ができます(10万円の25倍)。

たとえばレバレッジなしで10万円の取引をして5万円の利益が出たとします。このとき、もしもレバレッジが25倍だったら125万円の利益を出せる、という計算になります。

このようにFXではレバレッジにより投資効率を上げることができますが、初心者がハイレバレッジで勝ち続けることができるほど甘くないのも事実です。

日本では最大25倍のレバレッジが可能ですが、レバレッジは高ければ高いほどリスクも大きくなります。初期はレバレッジ2〜3倍で取引を進めながら経験を積んでいき、勝率が高くなったらレバレッジを高くしていくことをおすすめします。

レバレッジ対策① FXの最小取引量(Lot数)を知る

最小取引量とは、「FXの取引をいくらからできるか?」というもので、これは1千通貨単位と1万通貨単位とするFX提供会社が一般的です。

例えば1ドル100円の場合、最小取引金額は以下になります。

- 1千通貨単位(1千米ドル)=10万円

- 1万通貨単位(1万米ドル)=100万円

レバレッジ25倍で考えると、取引に必要な証拠金は、1千通貨を取引する場合は4千円、1万通貨を取引する場合は4万円ということになります。

もし10万円を預けていた場合、1千通貨を取引する場合ならレバレッジ1倍、1万通貨を取引するならレバレッジ10倍で取引ができるということです。

FXのロットについては、以下の記事で紹介しておりますので、是非参考にしてみてください。

レバレッジ対策② 少ない倍率で慣れていく

レバレッジにはメリットだけでなく、当然デメリットもあります。

ハイレバレッジで取引をしているとロスカットになってしまうことがあります。

例えば、1ドル100円として10万円の資金をレバレッジ10倍で運用していた場合、100万円のトレードをしている状態となり1万通貨が手元にあります。

しかし、後日1ドル90円になってしまった場合、この1万通貨は90万円の価値になってしまいます。

この時点で100万円が90万円の価値になってしまったため、-10万円の損をしている状態となります。

あなたは10万円の資金で運用しているので、-10万円になってしまうこの状況では、FX提供会社のシステムにより全てのポジションが強制決済されてしまい、損失が確定してしまいます。これが、「ロスカット」です。

今回は分かりやすい数字でお伝えしましたが、ロスカットは本来自己資金の50%前後ぐらいの損失が確定した時点で発動します。何%から発動するかは、FX提供会社により違いがあります。

もし、レバレッジ2〜3倍であればロスカットは回避できました。この様に、レバレッジにはメリットもデメリットもありますので、初心者の方は少ない倍率で慣れていくことをおすすめします。

よくある失敗その4 スワップポイント狙いで為替差損

FXで利益が出る仕組みは「キャピタルゲイン」と「インカムゲイン」があります。

「安く買って、高く売る」や「高く売って、安く買う」の取引はキャピタルゲインであり、インカムゲインとはポジション保有中に発生する利益で、スワップポイントと呼ばれています。

スワップポイントとは、2国間の金利差から発生する利息であり、低金利通貨を売って高金利通貨を買うと受け取れる利益です。もちろん、場合によっては0円の可能性もあります。

例えば、高金利で有名なトルコリラの場合、トルコ金利(17%)で日本金利(0.1%)だったとすると、この金利差である16.9%がスワップポイントの原資となります。外貨預金と同じようなイメージです。しかし、逆に高金利通貨を売って低金利通貨を買うとスワップポイントを支払うことになります。

また、為替レートが悪い方向へ変動すると為替差損が大きくなり、スワップポイントの利益以上に損をする可能性があります。

こうしたことから、スワップポイントで利益を上げるには以下の2点を注意する必要があります。

- レバレッジは極力低く設定する

- 積立、長期、分散を心がける

結論、初心者は経験を積んでからスワップポイントでの利益を狙うことをおすすめします。

FXのスワップポイントについては、以下の記事で紹介しておりますので、是非参考にしてみてください。

スワップポイント対策① レバレッジは極力低く設定する

金利が高い通貨はインフレ状態にあるので、通貨の価値は下がっていきます。不安定な傾向もあるのでレバレッジをかけて運用すると、すぐにロスカットになってしまうリスクがあります。

結果、今までコツコツと貯めていたスワップポイント以上に損失が大きくなるので、低レバレッジ運用でリスク管理をしましょう。

スワップポイント対策② 積立、長期、分散を心がける

不安定な高金利通貨だけではなく、安定している通貨(米ドルなど)にも分散してリスクヘッジしましょう。

分散が必要な理由は、高金利通貨(トルコリラ・メキシコペソ・南アフリカランドなど)は下落リスクが大きいからです。

また、一時的な含み損で損切りをせず、目先の利益を気にせずに長期積立運用(5年〜20年)を心がけることも大切となります。

コツコツと積み立ててドルコスト平均法による購入価格の引き下げを行い、長期運用を行うので、どこまでの含み損なら大丈夫なのか計画を立てる必要があります。

以上のことから、やはりFX初心者がスワップポイント目当てで運用を行うことはあまりおすすめができません。

よくある失敗その5 多数の通貨ペアに手を出してしまう

こちらの記事でも初心者におすすめの通貨ペアを解説していますが、まずは多数の通貨ペアに手を出すのではなく、1つか2つの通貨ペアで経験を積んでいくことをおすすめします。

初心者におすすめする通貨ペアは、取引量が多く、適度なボラティリティがあり、スプレッドが狭い通貨ペアで、その国の情勢についても調べやすいものがよいでしょう。

それらを踏まえたおすすめ通貨ペアについては、以下の記事にて紹介しておりますので、是非参考にしてみてください。

まとめ

FXについて調べていると「破産した」などのワードが目に入り怖くなることもあると思います。

「破産した」方は、ギャンブル感覚でハイレバレッジ取引を行い、損切りができずにロスカットとなってしまった方がほとんどです。

冒頭にお伝えしました「損小利大」を思い出し、まずはうまく負ける練習をしている気持ちで経験を積んでいくことが重要です。

FXで勝つとは「1発でドカンッ!と儲ける」のではなく「勝ち負けを繰り返しながら口座のお金を増やしていくこと」と心がけてください。

その為には、ちゃんと損切りのスキルを磨いていき、ギャンブル的なハイレバレッジ取引をしないことです。

日興FXなら数百円から取引できるので、FX取引に慣れることに適しています。

お問い合わせ先

- スマートフォンでのお問い合わせ

- 「日興FX」専用ダイヤル

-

平日 8:00〜18:00

※祝日・年末年始を除く

- ※ナビダイヤルは通話料が発生します。(固定電話:3分9.35円【税込】、携帯電話:20秒11円【税込】)

- ※携帯電話料金プランの無料通話等を適用させる場合は050-3614-9213をご利用ください。

証券口座(ダイレクトコース)が必要です。

「日興FX」をはじめるなら

今すぐ口座開設

口座をお持ちのお客さま

ご留意事項

本取引は、金融商品取引法において、個人の投資者に対して訪問又は電話をかけることによる不招請勧誘の禁止対象とされている商品です。

「日興FX」には、取引手数料はかかりません。ただし、当社が提示する通貨の価格の売値と買値の間には差額(スプレッド)があります。また、非対円通貨取引においては円貨への換算に伴うスプレッドがあります。スプレッドは、市場の状況によって変化しますので常に一定ではありません。お客さまの約定結果による実質的なスプレッドは当社が広告で表示しているスプレッドと合致しない場合があります。当社が広告で表示しているスプレッドはお取引の際のスプレッドを保証するものではありません。

「日興FX」は当社が提供する外国為替証拠金取引です。外国為替証拠金取引は、取引通貨の価格変動(非対円通貨取引の場合は、当該通貨ペアの基準通貨の円に対する価格変動を含みます)により損失が生じるおそれがあります。スワップポイントは取引する通貨ペアの金利情勢等によって日々変化する為、受け取りもしくは支払いの金額が変動したり、スワップポイントが受け取りから支払いに転じるおそれがあります。外国為替証拠金取引は少額の証拠金で、差し入れた証拠金を上回る額の取引を行うことができるため、証拠金の額を超える大きな損失が生じるおそれがあります。証拠金維持率が、当社の定める水準を下回った場合、お客さまのご意思に関わらず、未決済建玉の全てに対して強制決済を行います(ロスカットルール)。ロスカットルールは、お客さまの損失を一定の範囲に限定できるものではなく、急激な相場変動等により、差し入れた証拠金以上の損失が生じるおそれがあります。

外国為替証拠金取引は、金融商品取引法37条の6の規定(クーリング・オフに関する規定)の適用はありません。

「日興FX」では、事前に当社が定める所要の証拠金を日本円の現金で差し入れていただきます(代用有価証券や外貨での受入はいたしません)。証拠金は、取引額に通貨ペアごとに定められた証拠金率(最低4%)を乗じて算出された金額以上が必要です。証拠金率は市場の状況など取引環境の変化に応じて、当社の判断により変更する場合があります。取引額の証拠金の額に対する比率(レバレッジ)は、最大25倍になります。

実際の取引の際には「外国為替証拠金取引説明書(契約締結前交付書面)」等をよくお読みいただき、内容を十分ご理解のうえ、ご自身でご判断ください。