iDeCoの所得控除でいくら軽減できる?節税効果を解説します

老後資金を確保する手段として注目される「iDeCo(イデコ)」は、運用中に所得税などの税金負担を軽減できる、節税効果があります。

このコラムでは、iDeCoの所得控除や節税効果が気になる方に向け、具体的な数字とともに、どのくらい税金が軽減できるのか解説します。

iDeCoとは?

iDeCoとは個人型確定拠出年金の略称で、確定拠出年金法に基づいて実施されている私的年金制度のひとつです。自分のペースで金額を積み立てて、そのお金を運用し、資産を形成することができます。原則60歳になるまで積み立て続け、それ以降に老齢給付金を受け取ることができる仕組みです。

なお、条件を満たせば65歳まで加入でき、掛金を積み立てることができます。

「そもそもiDeCoって何?」という方は、こちらのコラムもあわせて読むと、より理解が深まります。

節税効果があるiDeCoの3つのメリット

iDeCoは、税金に関するメリットが主に3つあります。積立時と、運用時、そして受取時にも節税効果が見込めます。詳しく見てみましょう。

積立時:掛金の所得控除で、所得税・住民税が軽減できる

iDeCoでは、拠出限度額の範囲内で掛金(対象商品の購入にあてる金額)の全額が所得控除の対象になります。

所得控除とは、所得税などの金額を計算する際、所得金額から差し引くことができる制度のことです。

所得税は、給与などで得られた所得金額から、必要経費などを引いた金額に対してかかる税金です。必要経費のほか所得控除に該当する金額も引くことで、課税所得(税金がかかる所得金額)が減り、結果的に所得税が軽減されます。なお、住民税も課税所得をもとに計算されるため、住民税の軽減にもつながるのです。

運用時:運用益がすべて非課税になる

iDeCoを利用して得られた利益(運用益)は、非課税です。

通常、投資によって得た利益(配当金や売買益)には20.315%※の税金がかかります。しかし、iDeCoを利用して投資信託などで運用し、利益が発生しても、そこから税金は引かれません。たとえば、投資によって10万円の利益が出たとします。通常は2万315円の税金が引かれるため、受け取れるのは7万9,685円ですが、iDeCoを利用していた場合は10万円の利益をそのまま受け取ることができます。

- ※所得税(復興特別所得税を含む)15.315%+住民税5%。2037年までは、所得税に対し2.1%の「復興特別所得税」が課されます。

受取時:給付金を受け取るときにも税制優遇がある

iDeCoから受け取れる資産は老齢給付金といい、所得の控除が受けられます。

積み立てた資金を60歳以降に受け取る際、一括で受け取る(一時金)か、分割で受け取る(年金)か、もしくは併用するかを選択できます。いずれの方法を選んでも、退職所得控除か公的年金等控除の対象となるため、一定金額まで税金はかかりません。

- <iDeCoで受け取る際の税制優遇>

-

- 一時金として受け取る:退職所得として、退職所得控除の対象になる

- 年金として分割で受け取る:雑所得として、公的年金等控除の対象になる

- 一部を一時金として受け取り、残りを年金として受け取る:退職所得控除と公的年金等控除の対象になる

控除額はいくらになる?節税効果をシミュレーション

では、積立時、運用時、受取時、それぞれどのくらいの節税効果があるのでしょうか。日興iDeCoのシミュレーションを利用し、具体的な金額を算出してみました。

あなたの節税額を調べてみませんか?

積立時:所得控除による節税効果

iDeCoを利用すると、積立時の掛金が全額所得控除の対象になります。所得控除によって所得税や住民税がどのくらい軽減されるのか、年齢や掛金などのケースを変えてシミュレーションしてみました。

| 25歳 会社員 毎月掛金:1万円 |

35歳 会社員 毎月掛金:1万5,000円 |

40歳 会社員 毎月掛金:2万円 |

40歳 自営業 毎月掛金:3万円 |

|

|---|---|---|---|---|

| 1年間の節税額 | 1万8,000円 | 2万7,000円 | 3万6,000円 | 5万4,000円 |

| 運用期間(65歳まで)の節税額 | 72万円 | 81万円 | 90万円 | 135万円 |

- ※給与所得者の平均年収を使用し基礎控除、給与所得控除、社会保険料控除を計算しています。

- ※金額は参考値で、手数料などの運用費用は含まれていません。

1年間での節税額を見るとあまり効果がないように見えますが、原則65歳まで節税効果が続くことを考慮すると、大きな金額になることがわかります。

ほかにも節税効果が見込める制度がありますが、たとえばふるさと納税では、妻と高校生の子供が1人いる年収600万円の人の場合、約6万円が所得税・住民税の控除上限額です。iDeCoであれば、毎月2万円の掛金でも、年間で24万円が所得控除の対象になります。

運用時:運用益の節税効果

投資によって得た利益(運用益)には通常20.315%の税金がかかりますが、iDeCoを利用すれば非課税です。どのくらいの金額が、税金として差し引かれずに済むのか、節税額をシミュレーションしてみました。

| 25歳 会社員 毎月掛金:1万円 |

35歳 会社員 毎月掛金:1万5,000円 |

40歳 会社員 毎月掛金:2万円 |

40歳 自営業 毎月掛金:3万円 |

|

|---|---|---|---|---|

| 節税額 | 290万327円 | 187万2,575円 | 108万7,775円 | 163万1,662円 |

| 運用益 | 1,427万6,778円 | 921万7,695円 | 535万4,539円 | 803万1,809円 |

- ※給与所得者の平均年収を使用し基礎控除、給与所得控除、社会保険料控除を計算しています。

- ※金額は参考値で、手数料などの運用費用は含まれていません。

- ※<シミュレーション条件>会社員は企業年金なし/リスクを極力抑えて、元本の安全性を重視/資産下落時は特に何もせずしばらく様子をみる/商品選択と資産運用はお任せ/コスト(投資にかかる費用)重視

25歳の節税額が最も大きくなっているのは、早くiDeCoを始めるほど、運用益に対する節税効果が大きくなるからです。

受取時:非課税となる金額

積み立てた資金を60歳以降で受け取るとき、一時金で受け取る場合は退職金所得控除、年金で受け取る場合は公的年金等控除の対象となります。

<退職金所得控除の場合>

退職所得控除の金額は、勤続年数(運用年数)によって以下の式で求めます。

| 勤続年数 | 退職所得控除額を求める計算式 |

|---|---|

| 20年以下 | 40万円×勤続年数(80万円以下のときは、80万円) |

| 20年超 | 800万円+70万円×(勤続年数−20年) |

たとえば、25歳の会社員がiDeCoを利用し、65歳まで40年間勤続して積立を行った場合、退職所得控除額は次の通りです。

800万円+70万円×(40年−20年)=2,200万円

つまり、一時金として受け取る額の2,200万円までは、非課税となります。

<公的年金等控除の場合>

公的年金控除の金額は、1年間に年金として受け取る収入の合計額が65歳未満だと60万円まで、65歳以上だと110万円までは税金がかかりません。ただし、その金額を超えると、収入ごとに控除額が変動します。

65歳以上の公的年金等控除額の計算式は次の通りです。

| 1年間に年金として受け取る収入金額 | 公的年金等控除額を求める計算式 |

|---|---|

| 110万円超〜330万円未満 | 収入金額−110万円 |

| 330万円以上〜410万円未満 | 収入金額−(収入金額×75%−27万5,000円) |

| 410万円以上〜770万円未満 | 収入金額−(収入金額×85%−68万5,000円) |

| 770万円以上〜1,000万円未満 | 収入金額−(収入金額×95%−145万5,000円) |

| 1,000万円以上 | 収入金額−195万5,000円 |

たとえば、1年間に年金として350万円を受け取る場合、公的年金控除額は次の通りです。

350万円−(350万円×75%−27万5,000円)=115万円

年金として毎年350万円を受け取る場合、115万円まで非課税となります。

あなたの節税額は?シミュレーションしてみよう

具体例がわかったところで、ご自身の節税額もシミュレーションしてみましょう。自分に合った投資プランや、運用によってどれくらいお金が増えるのか、またどれくらい節税効果が得られるのか、次のサイトからシミュレーションできます。

あなたの節税額を調べてみませんか?

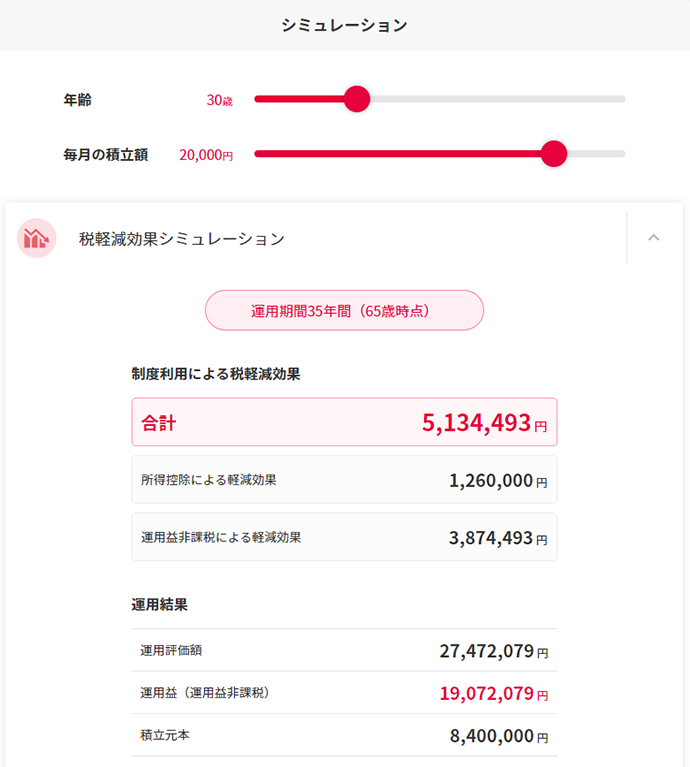

日興iDeCoのシミュレーションでは、最大8問の質問に答えていくと、まずは診断結果として「あなたの投資プラン」を提案してくれます。「あなたの投資プラン」で確認できるのは「投資プランポートフォリオ」「変動要因の分析」です。

「あなたの投資プラン」の下に表示される「シミュレーション」では、年齢や掛金を調整しながら「税軽減効果シミュレーション」をチェックできます。iDeCoを利用することによる税軽減効果の合計金額などが確認可能です。

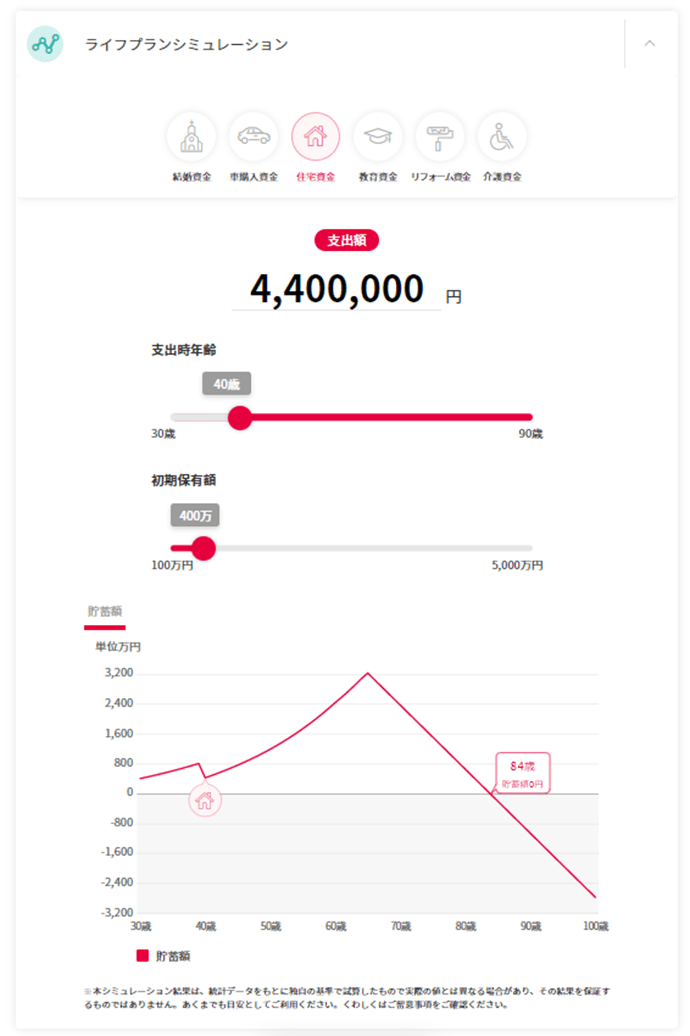

さらに、最下部に表示される「ライフプランシミュレーション」では、結婚資金や住宅資金などの支出がある場合を想定した貯蓄額シミュレーションも行えます。

所得控除を受けるには年末調整での申告が必要

ここからは、iDeCoを利用して所得控除を受ける方法を紹介します。

個人事業主の場合は、確定申告を行うことで控除が受けられますが、会社員がiDeCoの所得控除を受けるには、年末調整で申告を行う必要があります。

年末調整で所得控除を受ける手順は次の通りです。

- <年末調整で所得控除を受ける手順>

-

- 勤務先から受け取る「給与所得者の保険料控除申告書」を記入

- ※勤務先によってはWebサイト上で用意されています

- 国民年金基金連合会から送られてくる「小規模企業共済等掛金払込証明書」の原本を添付

- ※iDeCoの掛金は、所得控除の種類のうち「小規模企業共済等掛金控除」にあたります

- 期限内に担当部署に提出

- 勤務先から受け取る「給与所得者の保険料控除申告書」を記入

年末調整を行うのは一般的に12月頃ですので、毎年10月から11月頃に送られてくる「小規模企業共済等掛金払込証明書」を大切に保管しておきましょう。

iDeCoでの年末調整について詳しくは「iDeCo(イデコ)は年末調整が必要? 所得控除を受けるといくら戻るのかを解説」をご参照ください。

iDeCoの始め方は?まずは加入診断で掛金をチェック

iDeCoを始めたい人、どのくらいの掛金で加入できるか不安な人は、日興iDeCoの加入診断を行ってから、申込手続きを行うことをおすすめします。なお、日興iDeCoでは、SMBC日興証券の証券総合口座を持っていなくても、iDeCoを始めることができるのが特徴です。

日興iDeCoで証券総合口座を作らず、加入診断を実施する場合の、iDeCoの始め方を紹介します。

STEP1:加入診断を実施

「日興iDeCo カンタン加入診断」を実施し、掛金などの目安をチェックしましょう。その後、メールアドレスの登録を行います。

STEP2:お客さま情報の入力

基礎年金番号や掛金の口座引落口座番号などのお客さま情報を入力した後、本人確認書類などをアップロードします。

STEP3:運用商品と掛金配分を決定

運用商品を選び、掛金を決めましょう。なお、日興iDeCoの取扱銘柄は以下から確認できます。

STEP4:審査結果のメールが到着

1〜2ヵ月ほどの審査期間を経て、国民年金基金連合会より審査結果のメールが届きます。また、加入者サイトのIDやパスワードが記載された書類も郵送されますので、受け取ったら運用開始です。

日興iDeCoの始め方については「【保存版】iDeCoの始め方を総まとめ!新規加入・企業型DCからの移換も解説」で詳しく解説しています。

日興iDeCoを選ぶメリット

iDeCoを始めたい人は、日興iDeCoで老後資金を準備しましょう。日興iDeCoを選ぶメリットは次の3つです。

運営管理手数料が無料

日興iDeCoは、運営管理手数料が無料です。

iDeCoには、口座を維持するために毎月かかる、口座管理手数料があります。その中に、金融機関が独自に定める運営管理手数料が上乗せされることがありますが、日興iDeCoであればかかりません。

厳選した商品ラインアップ

日興iDeCoは、運用中のコストが低い商品を厳選してラインアップしています。

iDeCoは、投資信託などを通じて長期で資産形成を行う商品です。そのため、運用中に継続して発生する手数料(信託報酬)は、できるだけ安いものを選びたいところです。その点、日興iDeCoであればラインアップしている投資信託(主にインデックスファンド)の信託報酬の平均は、業界最低水準(2023年2月現在、当社調べ)になっています。

日興iDeCo for docomoでdポイントがもらえる

日興iDeCo for docomoを利用すれば、掛金に応じて毎月dポイントが受け取れます。日興iDeCoと同様、日興iDeCo for docomoも証券総合口座がなくても申し込み可能です。

節税効果も期待できるiDeCoで資産形成を始めよう

老後資金を確保する手段として注目されるiDeCoですが、掛金の全額が所得控除になるなど、節税効果が期待できるのが特長です。たとえば、毎月2万円の掛金であれば年間24万円が所得控除の対象となり、20年間であれば480万円も控除されます。

資産形成ができるほか、節税効果も期待できるiDeCoを始めるなら、日興iDeCoがおすすめです。SMBC日興証券の証券総合口座がなくとも申し込みができ、運営管理手数料もかかりません。気になる人は、まずは「日興iDeCo カンタン加入診断」から始めてみてはいかがでしょうか。

「日興iDeCo」は、厳選した商品ラインアップで運営管理手数料が無料!

日興iDeCo for docomoならdポイントがたまっておトク。

\証券総合口座がなくても申し込みできます/

お問い合わせ先

- 日興iDeCoの概要やdポイントに関して

-

日興コンタクトセンター

月〜金8:00〜18:00

- ※祝日および12/31〜1/3は除く。

- お申し込みに関して

-

J-PECコールセンター(SMBC日興証券担当)

月〜金9:00〜20:00 / 土日9:00〜17:00

- ※祝日および12/31〜1/3は除く。また、土日はシステムメンテナンス等によりご利用できない場合があります。

フリーダイヤルをご利用いただけない場合は03-3516-8035(通話料有料)におかけください。

- ※祝日および12/31〜1/3は除く。また、土日はシステムメンテナンス等によりご利用できない場合があります。

ご留意事項

iDeCo(個人型確定拠出年金)で積立をされる場合、加入資格を満たしている必要があります。運用の方法(運用商品)に係る情報提供はジャパン・ペンション・ナビゲーター株式会社が行います。iDeCo(個人型確定拠出年金)に加入すると、原則60歳までお客さまの資産を引き出すことができません。運用方法はお客さまにご決定いただきます。運用リスクはお客さまご自身が負うことになります。お客さまの運用成果が将来の受取額に反映されます。運用成果によって投資元本を下回ることがあります。口座管理などに必要な手数料はお客さまにご負担いただきます。

なお、本ページは、個人型確定拠出年金制度に関する紹介や解説、及びその効果等に関する説明・検証等を行ったものであり、金融商品の取引その他取引の勧誘を目的とした金融商品に関する説明資料ではありません。本ページは、作成時点の法令等に基づいて作成しております。今後の制度・税制等の改正により、記載内容が実際と異なる場合がありますので、あらかじめご了承ください。制度・税制等の改正により、当初想定された効果が増減または消失する等、取扱が変更される可能性があります。なお、税制面の詳細につきましては、税理士等にご相談ください。

記載の内容に従って、お客さまが実際にお取引をされた場合の手数料、費用等はお客さまのご負担となります。