FXと株はどう違うの?

FXと株の違いって何?

これから資産運用を検討しているときに、よく思い浮かぶのは「株」です。

「株」以外に「FX」も候補にあがることがありますが、「株」と「FX」の違いをきちんと理解していない方が多いのではないでしょうか。

そこで、FXと株の違いを比較しました。

| FX | 国内上場株式 | |

|---|---|---|

| 投資対象 | 世界各国の通貨 | 国内上場企業の株 |

| 取引時間 | 平日24時間 (日本の祝日も取引可能) |

平日9:00〜11:30 平日12:30〜15:30 (東京証券取引所の場合) |

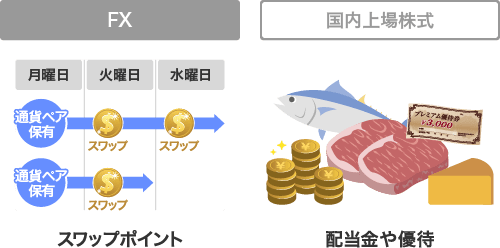

| インカムゲイン | スワップポイント | 配当金 |

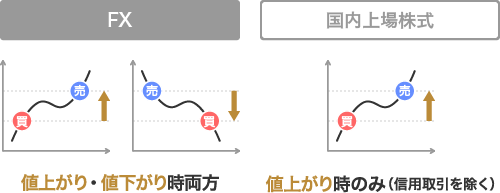

| キャピタルゲイン | 値上がり・値下がり両方 | 値上がり時 (信用取引を除く) |

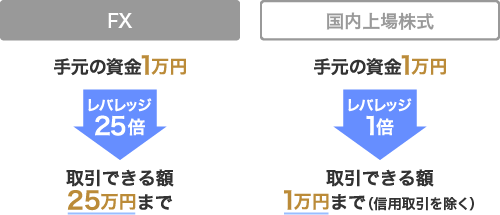

| レバレッジ | 最大25倍 | なし (信用取引を除く) |

ひとつずつくわしく説明します。

投資対象

国内株式の投資対象は、上場している企業が発行している株式です。

2022年4月現在では、約3,800社以上の国内上場企業に投資できます。

「好きだから応援したい」「これから伸びそう」と感じた企業に投資できることが、株式投資の魅力です。

FXの投資対象は世界各国の通貨です。

通貨の種類はFX会社によって異なり、日興FXでは16通貨、28通貨ペアに投資できます。

取引時間

国内株式の取引時間は、東京証券取引所の場合、平日9:00〜11:30、12:30〜15:30となっています。

9:00〜11:30までを前場、12:30〜15:30までを後場と呼び、1日あたり合計5時間半取引できます。

一方FXは、土日以外の平日や祝日(元日を除く)であれば、原則24時間取引できます。

早朝や夜間でも取引できるため、さまざまなライフスタイルに適しています。

インカムゲイン

インカムゲインとは、金融資産を保有することによって得られる収益のことです。

株式投資では、業績がよい企業の株式を保有することによって、年に1〜2回配当金を受け取ることができます。

企業によっては配当金が0の場合もありますが、配当利回りが高い企業であれば、定期預金より高い利回りとなることも多いです。

配当金のほかに株主優待を出している企業もあり、株式を持っていることによって、企業の商品やサービスをお試しすることもできます。

一方FXでは、口座にポジションを保有することによって、スワップポイントと呼ばれる収益が毎日発生します。

スワップポイントとは、通貨ペアを構成する2ヶ国の通貨の金利差から生まれる収益のことです。

例えば、トルコリラ/円の通貨ペアを保有する場合、高金利通貨であるトルコの金利が16%、低金利通貨である日本の金利を-0.1%とすると、金利差である16.1%がスワップポイントの源となります。

キャピタルゲイン

キャピタルゲインとは、資産を売買することによって得られる損益のことです。

株式投資の場合、投資した株式が値上がりすると、売却することによって利益を得ることができます。(信用取引を除く)

FXの場合は、値上がりした場合と値下がりした場合のどちらも投資チャンスがあります。

例えば、これからドルの価値が下がると予想している時(現在のレートは1米ドル100円と仮定)に、100円で売っておいて、実際に90円になったら買い直すことができます。

この場合、1米ドルあたり10円の利益になります。

レバレッジ

レバレッジとは、直訳すると「てこの力」となり、少ない資金をもとに大きな資金を運用できることを意味します。

現物の株式であればレバレッジはなく、投資額の範囲内で取引ができます。

FXでは、個人の場合、投資額に対して最大25倍の取引ができます。

例えば、手元の資金が1万円だったとしても、最大25万円分の取引ができるということを意味します。

1万円を元手にレバレッジ1倍で投資して1万円利益が出た場合、レバレッジ25倍で投資をしていれば25万円の利益を得ることができます。

このように、レバレッジを大きくすることで大きな利益を得られる反面、損する時も大きいので注意が必要です。

レバレッジ1倍であれば投資額以上の損をすることはありませんが、レバレッジをかけることで投資額以上の損となる可能性があります。

レバレッジを大きくする場合は、余裕資金の範囲内で行いましょう。

FXと株のメリット・デメリット

今までの内容をふまえて、それぞれのメリット・デメリットを下記にまとめました。

株のメリット・デメリット

| 株のメリット | 株のデメリット |

|---|---|

|

|

投資対象が多く、好きな企業や伸びしろがある企業を応援したい人に向いています。

とはいえ、どの銘柄に投資するかを選ぶ時に、迷ってしまってはじめられない人もいるかもしれません。

FXのメリット・デメリット

| FXのメリット | FXのデメリット |

|---|---|

|

|

取引時間が長いため、日中に時間がない人にも向いています。

また、株式に比べると選択肢が少ないため、投資先の選定で悩むことがありません。

手持ちの資金が少なくても、大きな金額を資産運用できることも魅力です。

それぞれのメリット・デメリットを理解して、自分にあった投資を選びましょう

お問い合わせ先

- スマートフォンでのお問い合わせ

- 「日興FX」専用ダイヤル

-

平日 8:00〜18:00

※祝日・年末年始を除く

- ※ナビダイヤルは通話料が発生します。(固定電話:3分9.35円【税込】、携帯電話:20秒11円【税込】)

- ※携帯電話料金プランの無料通話等を適用させる場合は050-3614-9213をご利用ください。

スマートフォンなら最短即日

パソコンなら最短3日で取引可能!

各種パンフレットを

WEB上でご覧いただけます。

ご留意事項

本取引は、金融商品取引法において、個人の投資者に対して訪問又は電話をかけることによる不招請勧誘の禁止対象とされている商品です。

「日興FX」には、取引手数料はかかりません。ただし、当社が提示する通貨の価格の売値と買値の間には差額(スプレッド)があります。また、非対円通貨取引においては円貨への換算に伴うスプレッドがあります。スプレッドは、市場の状況によって変化しますので常に一定ではありません。お客さまの約定結果による実質的なスプレッドは当社が広告で表示しているスプレッドと合致しない場合があります。当社が広告で表示しているスプレッドはお取引の際のスプレッドを保証するものではありません。

「日興FX」は当社が提供する外国為替証拠金取引です。外国為替証拠金取引は、取引通貨の価格変動(非対円通貨取引の場合は、当該通貨ペアの基準通貨の円に対する価格変動を含みます)により損失が生じるおそれがあります。スワップポイントは取引する通貨ペアの金利情勢等によって日々変化する為、受け取りもしくは支払いの金額が変動したり、スワップポイントが受け取りから支払いに転じるおそれがあります。外国為替証拠金取引は少額の証拠金で、差し入れた証拠金を上回る額の取引を行うことができるため、証拠金の額を超える大きな損失が生じるおそれがあります。証拠金維持率が、当社の定める水準を下回った場合、お客さまのご意思に関わらず、未決済建玉の全てに対して強制決済を行います(ロスカットルール)。ロスカットルールは、お客さまの損失を一定の範囲に限定できるものではなく、急激な相場変動等により、差し入れた証拠金以上の損失が生じるおそれがあります。

外国為替証拠金取引は、金融商品取引法37条の6の規定(クーリング・オフに関する規定)の適用はありません。

「日興FX」では、事前に当社が定める所要の証拠金を日本円の現金で差し入れていただきます(代用有価証券や外貨での受入はいたしません)。証拠金は、取引額に通貨ペアごとに定められた証拠金率(最低4%)を乗じて算出された金額以上が必要です。証拠金率は市場の状況など取引環境の変化に応じて、当社の判断により変更する場合があります。取引額の証拠金の額に対する比率(レバレッジ)は、最大25倍になります。

実際の取引の際には「外国為替証拠金取引説明書(契約締結前交付書面)」等をよくお読みいただき、内容を十分ご理解のうえ、ご自身でご判断ください。