FXと外貨預金はどう違うの?

FXと外貨預金の違いって何?

外貨建ての商品を投資したいと思う時、よく候補にあがるのが、FXと外貨預金です。

どちらも人気がありますが、何がどのように違うのか、分からない方も多いのではないでしょうか。そこで、FXと外貨預金の違いを比較しました。

| FX | 外貨預金 | |

|---|---|---|

| 取引コストはかかる? | 安い | 高い |

| レバレッジはかけられる? | 1〜25倍 | 1倍 |

| 為替差益のチャンスは? | 円高・円安の両局面 | 円安局面のみ |

| 利子はもらえる? | 毎日発生 (スワップポイント) |

満期時または解約時 |

| 為替差益に税金はかかる? | 20.315% (申告分離課税) |

最大55.945%の税率 (雑所得として総合課税) |

| 保全のしくみは? | あり (破綻した場合も資産は守られる) |

なし (ペイオフの対象外) |

ひとつずつくわしく説明します。

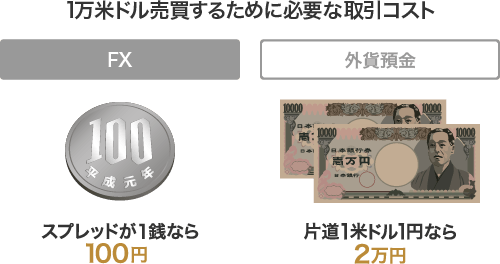

取引コスト

取引コストで比較をすると、FXの方が安いケースが多いです。

外貨預金では、「日本円から外貨を買う時」と「外貨を円に戻す時」両方に為替手数料がかかり、これが実質的な取引コストです。

手数料は金融機関によって違いますが、例えば大手都市銀行では、窓口で米ドルの外貨預金を取引した場合に片道1円かかります。

FXでは、買いレートと売りレートの差額(=スプレッドといいます)が実質的な取引コストになります。

スプレッドは金融商品取引業者によって違いますが、米ドル/円であれば1銭以下にしている企業が多いです。

レバレッジ

外貨預金とFXの大きな違いのひとつが、レバレッジです。

レバレッジとは、「てこの原理」のように、預けたお金(証拠金)の何倍もの取引ができる仕組みのこと。

外貨預金のレバレッジは1倍であり、預けたお金以上に取引することはできません。

一方FXでは、レバレッジは最大25倍。

例えば、証拠金を1万円と仮定すると、25万円分までお取引できます。

少ないお金で大きな利益を狙うことができることが魅力ですが、損をする場合も大きく、証拠金以上の損が出ることもあります。

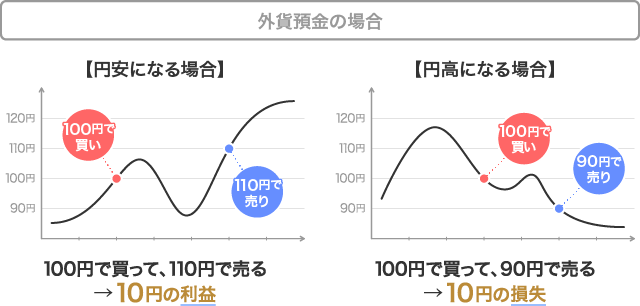

為替差益を得るチャンス

為替差益を得るチャンスの多さも違います。

外貨預金では、これから円安になると思った時に外貨を買い、実際に円安になったら外貨を売ると、利益を得ることができます。

円安になると思ったけれど実際に円高になってしまった場合、損失となります。

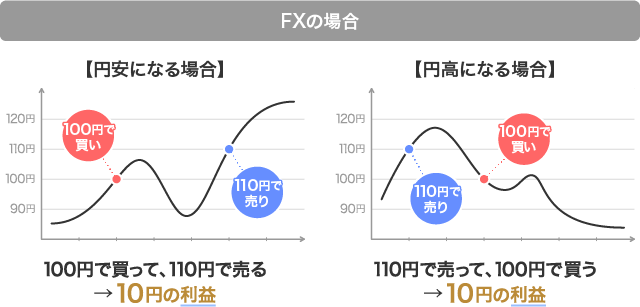

一方FXでは、「買い」だけでなく「売り」からもはじめられることがポイントです。

例えば1米ドル110円の場合、これから円高になりそうだと思ったら110円で売却し、実際に100円になったら買うこともできます。

この場合、1米ドルあたり10円の利益となります。

円安・円高、どちらの局面でも利益を得るチャンスとなることは、FXの魅力の1つです。

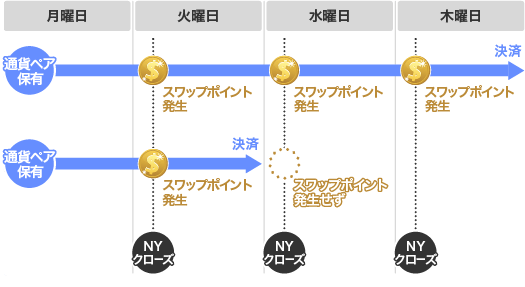

金利の受け取り

外貨定期預金では、原則、満期時に利息を受け取ります。

満期前に解約する時にも利息を受け取れますが、解約の手数料がかかって損になることもあります。

FXでは、翌営業日のNYクローズ(日興FXの場合、米国標準時間6時50分・米国夏時間5時50分)の時間を超えて保有することによって、毎日スワップポイントが発生します。

スワップポイントとは、保有している通貨ペアの2ヶ国の金利差がプラスの場合、もらえる利益のこと。

金利が高い通貨を買った時に受け取れますが、逆に金利差がマイナスになる場合は支払う場合もあります。

税金

外貨預金の税金は、利子と為替差益で違います。

- 利子の税率 : 20.315%(源泉分離課税)

- 為替差益の税率:最大55.945%(総合課税)

為替差益の税率については雑所得として総合課税となり、他の所得とあわせて計算します。

総合課税の税率は人(所得)によって違いますが、最大55.945%の税率がかかり、確定申告が必要となるので注意しましょう。

FXの税金は、為替差益もスワップ収益も申告分離課税となり、税率20.315%と決まっています。

外貨預金もFXも両方投資している人は・・・

給与・年金収入のある方で一定の要件に該当する場合は、外貨預金あるいはFXによる利益の合計額が20万円以下であれば、確定申告をしなくてもよい場合もあります。

(ただし、住民税は要申告です)

保全のしくみ

外貨預金は、銀行が経営破綻した場合に預けているお金を保証してくれる制度(ペイオフ)の対象にはなりません。

円預金であれば1,000万まで保証してもらえますが、外貨預金では保証されず、損になってしまうので気を付けましょう。

FXの場合、お客さまがFX会社に預けたお金は、会社の資産とは分けて信託銀行で管理するように義務付けられています。

FX会社が経営破綻しても預けたお金が戻ってくるため、保全のしくみにおいては外貨預金よりもFXの方が安心と言えるでしょう。

FXと外貨預金のメリット・デメリット

今までの内容をふまえて、それぞれのメリット・デメリットは下記のとおりです。

外貨預金のメリット・デメリット

| 外貨預金のメリット | 外貨預金のデメリット |

|---|---|

|

|

投資した資金よりも損をすることなく、保有できるのが魅力です。

大きなリスクを取らず、長い期間外貨を保有したい人に向いています。

FXのメリット・デメリット

| FXのメリット | FXのデメリット |

|---|---|

|

|

少額からはじめられて、レバレッジをかけられることが、FXの最大の魅力です。

リスクをコントロールすることで、さまざまなスタイルで投資を楽しめます。

それぞれのメリット・デメリットを理解して、自分にあった投資を選びましょう

お問い合わせ先

- スマートフォンでのお問い合わせ

- 「日興FX」専用ダイヤル

-

平日 8:00〜18:00

※祝日・年末年始を除く

- ※ナビダイヤルは通話料が発生します。(固定電話:3分9.35円【税込】、携帯電話:20秒11円【税込】)

- ※携帯電話料金プランの無料通話等を適用させる場合は050-3614-9213をご利用ください。

スマートフォンなら最短即日

パソコンなら最短3日で取引可能!

各種パンフレットを

WEB上でご覧いただけます。

ご留意事項

本取引は、金融商品取引法において、個人の投資者に対して訪問又は電話をかけることによる不招請勧誘の禁止対象とされている商品です。

「日興FX」には、取引手数料はかかりません。ただし、当社が提示する通貨の価格の売値と買値の間には差額(スプレッド)があります。また、非対円通貨取引においては円貨への換算に伴うスプレッドがあります。スプレッドは、市場の状況によって変化しますので常に一定ではありません。お客さまの約定結果による実質的なスプレッドは当社が広告で表示しているスプレッドと合致しない場合があります。当社が広告で表示しているスプレッドはお取引の際のスプレッドを保証するものではありません。

「日興FX」は当社が提供する外国為替証拠金取引です。外国為替証拠金取引は、取引通貨の価格変動(非対円通貨取引の場合は、当該通貨ペアの基準通貨の円に対する価格変動を含みます)により損失が生じるおそれがあります。スワップポイントは取引する通貨ペアの金利情勢等によって日々変化する為、受け取りもしくは支払いの金額が変動したり、スワップポイントが受け取りから支払いに転じるおそれがあります。外国為替証拠金取引は少額の証拠金で、差し入れた証拠金を上回る額の取引を行うことができるため、証拠金の額を超える大きな損失が生じるおそれがあります。証拠金維持率が、当社の定める水準を下回った場合、お客さまのご意思に関わらず、未決済建玉の全てに対して強制決済を行います(ロスカットルール)。ロスカットルールは、お客さまの損失を一定の範囲に限定できるものではなく、急激な相場変動等により、差し入れた証拠金以上の損失が生じるおそれがあります。

外国為替証拠金取引は、金融商品取引法37条の6の規定(クーリング・オフに関する規定)の適用はありません。

「日興FX」では、事前に当社が定める所要の証拠金を日本円の現金で差し入れていただきます(代用有価証券や外貨での受入はいたしません)。証拠金は、取引額に通貨ペアごとに定められた証拠金率(最低4%)を乗じて算出された金額以上が必要です。証拠金率は市場の状況など取引環境の変化に応じて、当社の判断により変更する場合があります。取引額の証拠金の額に対する比率(レバレッジ)は、最大25倍になります。

実際の取引の際には「外国為替証拠金取引説明書(契約締結前交付書面)」等をよくお読みいただき、内容を十分ご理解のうえ、ご自身でご判断ください。