投資信託の分配金とは?仕組み・受け取り方・注意点を基礎から解説

- # 初心者

投資信託の中には、分配金と呼ばれる仕組みがあります。この記事では、銘柄によって異なる分配金のあり・なしの違いについてや、「分配金あり」の場合の受け取り方などについて解説します。分配金のあり・なしの違いによってメリット・デメリットが異なりますので注意が必要です。

分配金の仕組みと種類

投資信託における分配金とは、運用によって得られた収益を決算ごとに投資家(投資信託の購入者)に分配するお金のことです。

預貯金の利息との違い

分配金と混同しやすいものとして、預貯金の利息がありますが、違いはどのような点でしょうか。

まず預貯金の利息は、事前に決められた利率にもとづいて支払われますが、分配金はあらかじめ金額が定められているわけではなく、運用状況によって増減し、支払われない場合もあります。分配金を受け取ると手元の現金は増えますが、支払われた分配金の分だけ運用資産は減少します。また、分配金は運用益以外からも支払われることがあることには注意が必要です。

そもそも…分配金は必ず出るもの?

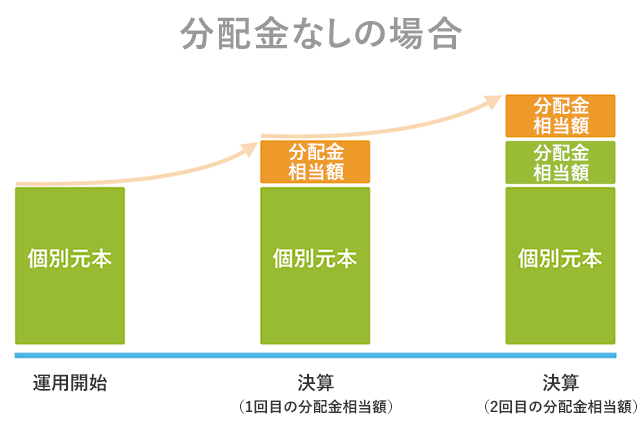

ここでは主に、分配金が出るタイプの投資信託の解説をしていますが、投資信託には分配金が出ないものもあります。「資産成長型」などの分配金が出ない(または少ない)タイプの投資信託は、分配されるはずだった分が運用資産に組み込まれて運用されます。

分配金には2種類ある

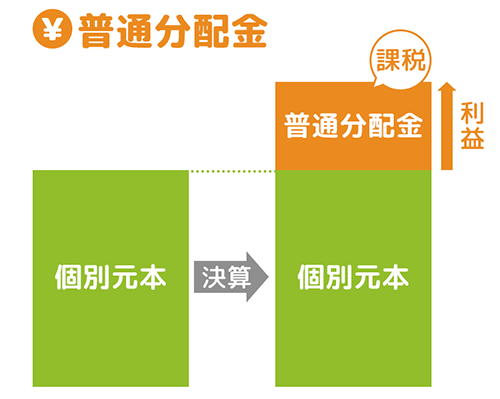

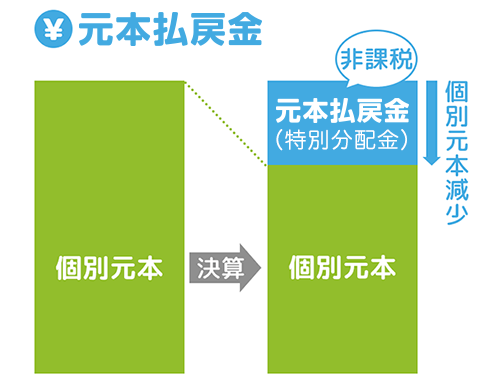

国内投資信託では、分配金には普通分配金と元本払戻金(特別分配金)の2種類があります。両者は分配の仕組みや税金の有無にも違いがあるので、その違いを解説していきます。

普通分配金は、運用によって得られた利益(=元本を上回った分)を投資家に支払います。普通分配金は投資家の利益になるので、課税対象となります。

一方の元本払戻金は、利益ではなく元本の一部を投資家に「戻す」仕組みです。

元本払戻金は、個別元本を下回る部分から支払われる分配金です。払い戻された元本払戻金の額だけ基準価額(個別元本)は減少しますので、運用資金が減ります。元本払戻金は「元本の一部が戻ってきただけ(利益ではない)」という考え方なので、課税されません。

分配金は受け取るべきか?

「分配あり」は定期的な収入を得るために、資産を取り崩しながら運用したい方にとって便利な仕組みですが、そうでない方にとっては、税金や複利効果の観点から「分配なし」に比べて運用効率が低下する可能性が高いというデメリットがあります。

- ※「分配金あり」の投資信託において分配金の再投資を選択する場合、元本を取り崩す点や税金がかかることなどから、運用効率の観点で「分配金なし」に劣後すると考えられます。そのため、運用しながら資産を取り崩していきたいといったニーズがない場合は、「分配金なし」の選択をお勧めします。

少しずつでも定期的に現金で収入を得たいなら「受け取る」

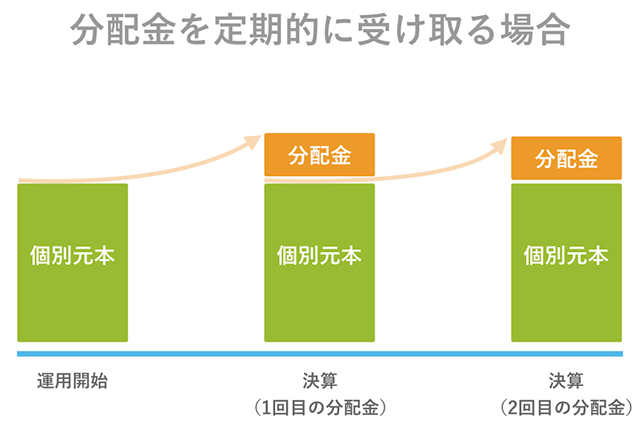

分配金を受け取るメリットは、定期的に現金収入が得られることです。投資信託の種類によって、分配金を受け取るタイミングは年1回、2回、4回、隔月、毎月など複数のパターンがあるので、ライフスタイルに合わせた収入を得ることができます(上の図は2回受け取った場合)。

最近では、基準価額の水準によってあらかじめ支払われる分配金が定められている「予想分配金提示型」と呼ばれる新しいタイプのファンドもあります。運用成績がいいときには分配金が多く支払われ、悪いときには分配金が減る(または支払われない)仕組みのため、分配金の払い過ぎにより運用資産が取り崩され過ぎないような設計になっていることが特徴です。

ただ、分配金を受け取ると運用資産が減少するので、分配金なしの場合に比べて、運用効率は下がってしまいます。

長期的な運用を考えるなら「分配金なし」

長期的な視野で運用を考えるのであれば、先ほど紹介した分配金なしの投資信託を選択してはいかがでしょうか。分配金相当額が運用額にまわるため運用効率の向上と複利効果が期待できます。

分配金の注意点

分配金あり・なしどちらの銘柄を選ぶかを考えるときは、上に紹介したような運用(複利)効果と投資スタンスと税金について注意してください。

必ずしも「分配金が多いファンド=良いファンド」ではない?

投資信託では「分配金が多い投資信託が必ずしも良い投資信託ではない」と言われます。なぜでしょうか。

それは、運用効果の高さは将来まで保証されるものではないからです。ある時点で運用がうまくいき、分配金が多く出ていても、それが継続できるとは限りません。また分配金が多く出る場合は、元本と取り崩している可能性が高く、実際、元本を取り崩している場合、基準価額もその分下がり、複利効果がなくなって投資効率が落ちてしまいます。

長期で投資するスタンスを取るなら分配金なしの投資信託を選び、定期的に現金を受け取りたい場合は分配金が出る銘柄を選択してはいかがでしょうか。

税金の注意点

上の「分配金には2種類ある」のセクションでも触れましたが、普通分配金は利益になるので課税されます。また、元本払戻金の場合は税金が課せられません。

最後に

分配金に対する考え方は、投資家のライフスタイルや投資スタンスによって変わってきます。まずは、自分のスタイルに合っているのが、定期的に現金で収入を得ていく形なのか、長期投資での運用効果を意識する形なのかを考えてみてください。

その答えによって「分配金をどうするか」が決まってくるはずです。

合わせて読みたい記事はこちら

スマートフォンなら最短即日

パソコンなら最短3日で取引可能!

各種パンフレットを

WEB上でご覧いただけます。

金融商品取引法第37条(広告等の規制)にかかる留意事項

当社がご案内する商品等へのご投資には、各商品等に所定の手数料等をご負担いただく場合があります。たとえば、店舗における国内の金融商品取引所に上場する株式等(売買単位未満株式を除く)の場合は約定代金に対して最大1.265%(ただし、最低手数料5,500円)の委託手数料をお支払いいただきます。投資信託の場合は銘柄ごとに設定された各種手数料等(直接的費用として、最大3.30%の申込手数料、最大4.50%の換金手数料または信託財産留保額、間接的費用として、最大年率3.64%の信託報酬または運用管理費用およびその他の費用等)をお支払いいただきます。債券、株式等を募集、売出し等または相対取引により購入する場合は、購入対価のみをお支払いいただきます(債券の場合、購入対価に別途、経過利息をお支払いいただく場合があります)。また、外貨建ての商品の場合、円貨と外貨を交換、または異なる外貨間での交換をする際には外国為替市場の動向に応じて当社が決定した為替レートによるものとします。上記手数料等のうち、消費税が課せられるものについては、消費税分を含む料率または金額を記載しています。

各商品等には株式相場、金利水準、為替相場、不動産相場、商品相場等の価格の変動等および有価証券の発行者等の信用状況(財務・経営状況を含む)の悪化等それらに関する外部評価の変化等を直接の原因として損失が生ずるおそれ(元本欠損リスク)、または元本を超過する損失を生ずるおそれ(元本超過損リスク)があります。

なお、信用取引またはデリバティブ取引等(以下「デリバティブ取引等」といいます)を行う場合は、デリバティブ取引等の額が当該デリバティブ取引等についてお客さまの差し入れた委託保証金または証拠金の額(以下「委託保証金等の額」といいます)を上回る場合があると共に、対象となる有価証券の価格または指標等の変動により損失の額がお客さまの差し入れた委託保証金等の額を上回るおそれ(元本超過損リスク)があります。

また、店頭デリバティブ取引については、当社が表示する金融商品の売り付けの価格と買い付けの価格に差がある場合があります。

上記の手数料等およびリスク等は商品ごとに異なりますので、当該商品等の契約締結前交付書面や目論見書またはお客さま向け資料等をよくお読みください。なお、目論見書等のお問い合わせは当社各部店までお願いいたします。