投資信託の買いどきはいつ?失敗しない方法を詳しく解説します!

- # 初心者

- # つみたて

- ※この記事は2023年までのNISA制度をもとに作成しております。

2024年からのNISA制度についてはこちらをご確認ください。

投資信託を始めてみようとしているものの、「投資信託の買いどきは今ではないのではないか?」と、なかなか踏み出せない方へ。

一般的な投資信託は、リアルタイムで取引する個別株式などとは異なり、基準価額から買いどきを見極めることはできません。

むしろ、今から「積立投資」を始めることで、買いどきを判断する必要はなくなります。

この記事では、基準価額から買いどきを判断する難しさと、積立投資が投資信託に向いている理由をご紹介します。

「そもそも投資信託とは何?」「投資信託のはじめ方を知りたい」という方は、

こちらの記事もあわせて読むと、より理解が深まります。

投資信託は「基準価額」で買いどきは判断できない

投資信託は日々の取引が行われ、投資信託の値段ともいえる「基準価額」が毎日1回算出・公表されています。

投資信託の基準価額は、株価とは違ってリアルタイムに値動きするものではありません。

株式投資などと違い、投資信託の値段(基準価額)を見て「安く買って高く売る」というような考え方は避けた方が良いでしょう。

その理由は以下の3点です。

- 1投資信託の基準価額はさまざまな要因で決まる

- 2購入時の基準価額がわからない状態で買いどきを見極めるのは難しい

- 3基準価額では投資信託のパフォーマンスを判断できない

順に、詳しく解説していきます。

1.投資信託の基準価額はさまざまな要因で決まる

基準価額は日々の取引を経て、以下の公式によって算出され、毎日公表されています。

投資信託の純資産総額は、その銘柄に組み込まれている資産(国内外の株式、債券そして不動産など)の値動きで決まります。

株式の場合は個別株式の集合体であるため、株式市場の浮き沈みの影響を受けることになります。

債券は金利の上昇・下落や債券自体の信用格付けの変更などの影響で債券価格が変動します。

不動産であれば、物件価格の上昇や下落が価格変動に大きな影響を及ぼします。

投資信託が組み入れている資産が海外のものである場合は、為替の変動(円安・円高)も価格変動に影響してきます。

さまざまな要素をすべて考慮に入れて投資信託の購入タイミングを見極めるのは、現実的とは言えないでしょう。

2.購入時の基準価額がわからない状態で買いどきを見極めるのは難しい

投資信託の基準価額は「ブラインド方式」が採用されており、一日一回算出・公表されます。

ブラインド方式では、銘柄を買った後でないと購入時の基準価額を知ることができません。

株式投資などでは、値上がり益を求めて「安く買って高く売る」という方法もあります。

しかし、購入時点の基準価額がわからない投資信託では、割安や割高なのかをリアルタイムに判断して購入することは困難です。

3.基準価額では投資信託のパフォーマンスを判断できない

基準価額や、それを算出する元となる「投資信託の純資産総額」は、投資信託のある一時点での資産価値を表しているに過ぎません。

時間が経ち状況が変化することで、購入時より資産価値が上がることもあれば、逆に下がってしまうこともあります。また、分配金が出ると、その分基準価額が下がります。

そのため、購入時点の基準価額にこだわるよりも、購入後に投資信託の資産価値が上昇するかどうか(投資信託のパフォーマンス)を重視したほうが良いと言えます。

しかし、基準価額では投資信託のパフォーマンスを評価することはできません。

投資信託のパフォーマンスを判断するための基準には、例えば以下のような評価基準があります。

- トータルリターン:

一定期間(1年・3年・5年など)のうちに得られた利益を表す指標です。投資信託の総合的な運用成績を表しています。

- シャープレシオ:

投資信託のリスクとリターンのバランスを評価する指標です。数値が大きいほど、投資効率の良い銘柄だと判断できます。

このような評価基準も用いた投資信託の選び方は、「【投資信託の選び方】カンタン3STEPで「わからない」を解消!」の記事でもっと詳しく解説しています。こちらもぜひお読みください。

「積立投資」ならタイミングを選ばずにはじめられる

記事の前半では、投資信託の購入タイミングを基準価額で見極めることができない理由をお伝えしてきました。

投資信託はあくまでも「投資」ですので、購入するタイミングによっては期待していた収益を得られなくなる可能性があります。

しかし、投資信託を長い期間・継続的に購入することで、購入タイミングに左右されずに、より安定的な収益を得ることが期待できるのです。

ここでは、積立投資がなぜ有効なのか、その理由を解説いたします。

「機会損失」を気にする必要がない

「機会損失」とは、より多くの収益を得られるタイミングで投資しなかったために、得られるはずだった収益を逃してしまうことをいいます。

機会損失は目に見えないため、特に投資初心者にとっては手ごわい存在です。

それがわかる例を一つ取り上げてみましょう。

2023年7月現在の普通預金金利は0.001%※です。

しかし、物価は預金金利以上に上昇しているので、仮に預貯金口座にお金を置いているだけでは、お金の実質的な価値は減っていってしまいます。

- ※三井住友銀行:残高別金利型普通預金金利(2023年7月20日現在)

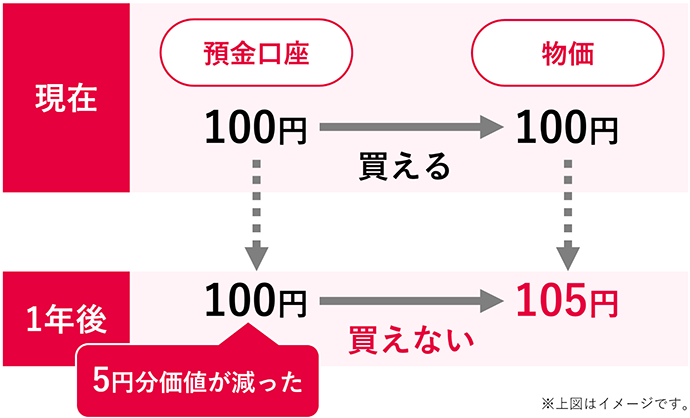

例えば、現在預金口座に100円を預けます。

現在100円の商品は、その預金口座の100円で問題なく買えます。

では、1年後に物価が5%上昇して105円になるとどうでしょうか?

預金金利はほとんどつかないため、預金口座の100円は100円のままです。しかし、1年前に買えた商品は買えなくなってしまいました。

これはつまり、1年かけてお金の価値を5円分減らしてしまったのと同じことです。

このような機会損失は投資信託の購入時にも起こり得ます。

買いどきを見極めようとするあまり購入時期が遅くなり、早くから購入していれば得られたはずの収益を逃してしまう……というケースです。

投資信託の機会損失を小さく抑えるためには、「積立投資」で毎月一定額の投資信託を購入し続けるのが有効です。

タイミングに関係なく定期的に購入し続けているので、「今このタイミングで買って大丈夫だろうか……」という心配は必要なくなります。

下落時も「ドル・コスト平均法」の効果で怖くない

継続的に投資信託の購入を続けている間も、基準価額は日々変動していきます。

「基準価額が下がると損をしてしまうのではないか……?」と思う方もいらっしゃるかもしれません。

しかし、投資信託の積立投資では「ドル・コスト平均法」を活用することで、基準価額が下がっている場面も乗り切ることが期待できます。

「ドル・コスト平均法」とは、金融商品を一度にすべてを購入するのではなく、一定金額ずつ定期的に購入していく方法です。

基準価額が安いときにはより多くの購入口数が増え、高いときは購入口数が少なくなります。

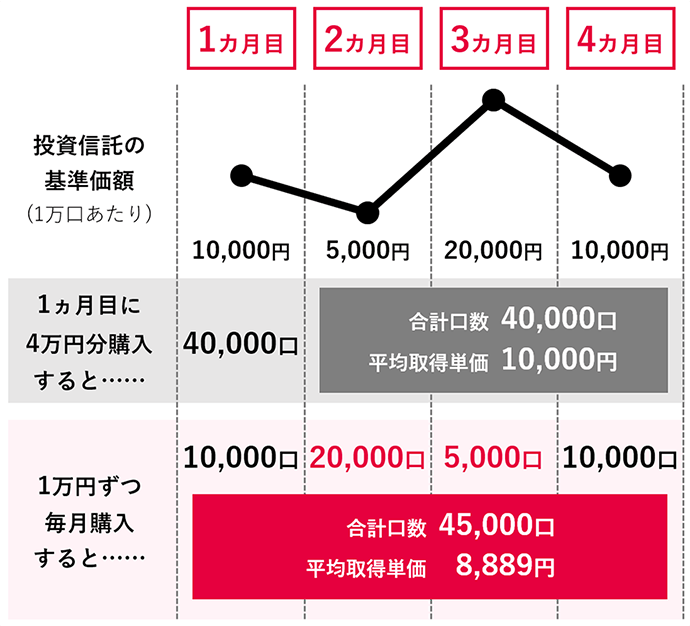

例えば、合計4万円分の投資信託を購入する場合をシミュレーションしてみましょう。

一度に4万円分購入した場合と、毎月1万円ずつ4カ月に分けて購入した場合では、平均取得単価に以下のような差が生まれます。

積立投資では基準価額が安いときに多くの口数を購入できているので、一度に購入した場合と比べて平均取得単価を下げられていることがわかります。

そのため、5カ月目以降に基準価額が当初の1万円まで戻らなかったとしてもすぐに損失とはならず、下落トレンドの相場でヤキモキすることも少なくなります。

「複利効果」の恩恵も期待できる

さらに、投資信託を積立投資することで、運用による「複利効果」を活かすことができます。

複利とは、一定期間ごとに生まれる利子や分配金を元本に組み込み、新たな元本として運用していくことです。

長期になればなるほど元本が大きくなり、それにともなって雪だるま式に利子や分配金が大きくなっていくのが特徴です。

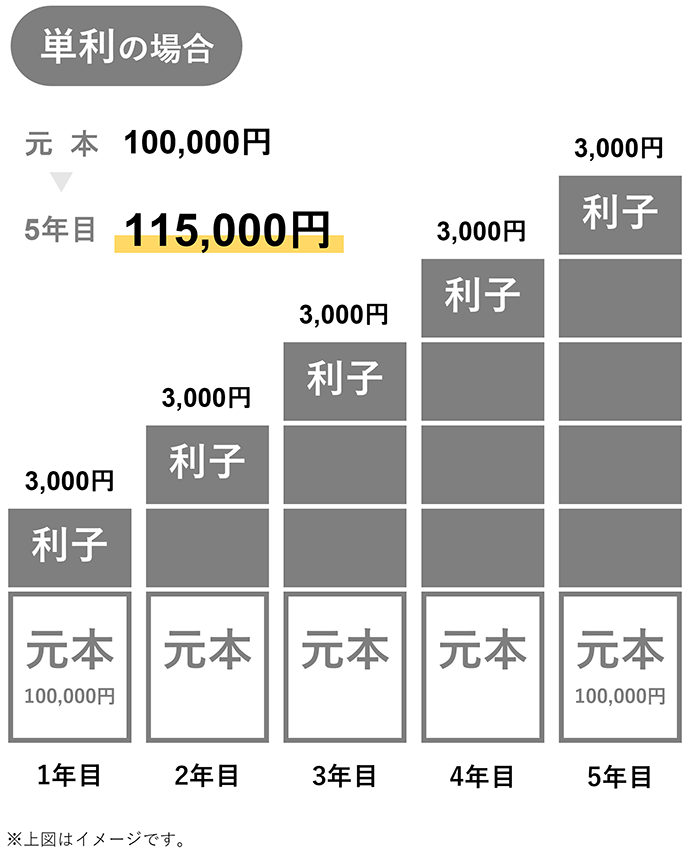

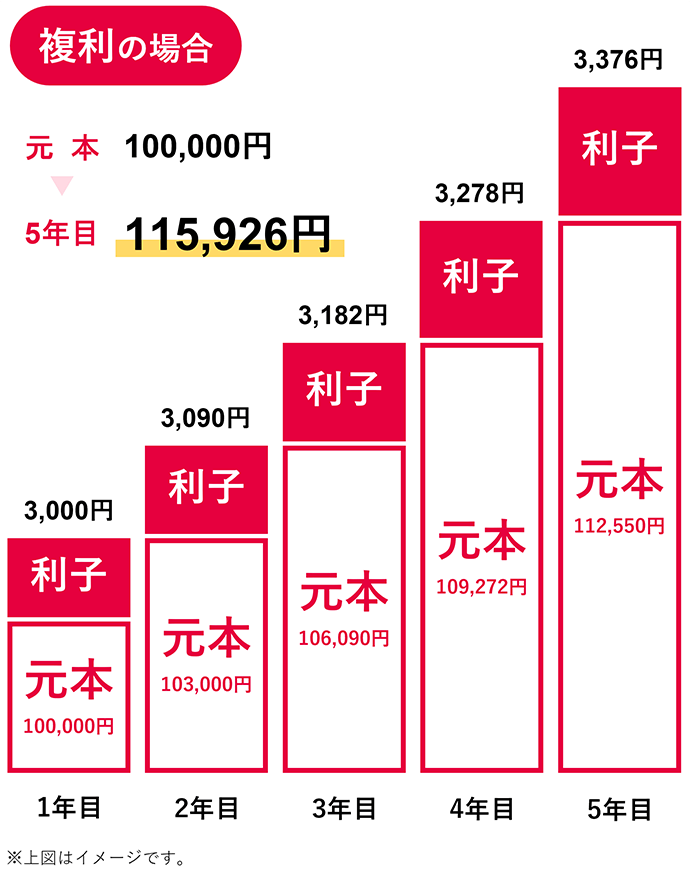

以下の図は、10万円の元本を年利3%で5年間運用する際に、「単利」「複利」でそれぞれ運用した結果をシミュレーションしてみたものです。

単利・複利の違いで、5年後の収益に926円の差が生まれています。

運用年数が10年・20年と長くなれば、この差はさらに大きくなっていきます。

1カ月後よりも本日から始めた方がより期間が長く取れることから、複利効果の恩恵を受けるためにも、なるべく早く投資信託で積立投資をスタートされることをおすすめします。

投資信託をはじめるなら「投信つみたてプラン」

毎月1,000円からスタートできる積立投資。

選べるファンドは約700本、申込手数料は原則、無料です。

ネット申し込みなら、最短即日ではじめられます。

まとめ

投資信託の選び方は、銘柄の保有状況によってさまざまな考え方・買い方があります。

しかし、投資信託の買いどきには、1つ確かなことが言えます。

投資信託は長期運用による「複利効果」を活かせることが大きなメリットですので、なるべく早い段階で投資信託を購入してみることです。

はじめて投資信託の購入を検討するのであれば、購入時期は基本的に「今」を軸に考えましょう。投資信託の買いどきを模索しすぎて、逆に機会損失を生み出すというのは避けたいものです。

こちらのページも読まれています

合わせて読みたい記事はこちら

スマートフォンなら最短即日

パソコンなら最短3日で取引可能!

各種パンフレットを

WEB上でご覧いただけます。

金融商品取引法第37条(広告等の規制)にかかる留意事項

当社がご案内する商品等へのご投資には、各商品等に所定の手数料等をご負担いただく場合があります。たとえば、店舗における国内の金融商品取引所に上場する株式等(売買単位未満株式を除く)の場合は約定代金に対して最大1.265%(ただし、最低手数料5,500円)の委託手数料をお支払いいただきます。投資信託の場合は銘柄ごとに設定された各種手数料等(直接的費用として、最大3.30%の申込手数料、最大4.50%の換金手数料または信託財産留保額、間接的費用として、最大年率3.64%の信託報酬または運用管理費用およびその他の費用等)をお支払いいただきます。債券、株式等を募集、売出し等または相対取引により購入する場合は、購入対価のみをお支払いいただきます(債券の場合、購入対価に別途、経過利息をお支払いいただく場合があります)。また、外貨建ての商品の場合、円貨と外貨を交換、または異なる外貨間での交換をする際には外国為替市場の動向に応じて当社が決定した為替レートによるものとします。上記手数料等のうち、消費税が課せられるものについては、消費税分を含む料率または金額を記載しています。

各商品等には株式相場、金利水準、為替相場、不動産相場、商品相場等の価格の変動等および有価証券の発行者等の信用状況(財務・経営状況を含む)の悪化等それらに関する外部評価の変化等を直接の原因として損失が生ずるおそれ(元本欠損リスク)、または元本を超過する損失を生ずるおそれ(元本超過損リスク)があります。

なお、信用取引またはデリバティブ取引等(以下「デリバティブ取引等」といいます)を行う場合は、デリバティブ取引等の額が当該デリバティブ取引等についてお客さまの差し入れた委託保証金または証拠金の額(以下「委託保証金等の額」といいます)を上回る場合があると共に、対象となる有価証券の価格または指標等の変動により損失の額がお客さまの差し入れた委託保証金等の額を上回るおそれ(元本超過損リスク)があります。

また、店頭デリバティブ取引については、当社が表示する金融商品の売り付けの価格と買い付けの価格に差がある場合があります。

上記の手数料等およびリスク等は商品ごとに異なりますので、当該商品等の契約締結前交付書面や目論見書またはお客さま向け資料等をよくお読みください。なお、目論見書等のお問い合わせは当社各部店までお願いいたします。